Práce na dálku: Jak zůstat produktivní a udržet si pracovní a osobní rovnováhu při práci z domova

Práce na dálku se stala běžnou součástí našich životů, ať už kvůli pandemii nebo díky moderním technologiím, které umožňují flexibilnější pracovní podmínky. Přestože home office nabízí mnoho výhod, jako je úspora času na dojíždění a větší flexibilita, může být také výzvou udržet si produktivitu a rovnováhu mezi pracovním a osobním životem. Přinášíme vám proto několik tipů, jak toho dosáhnout.

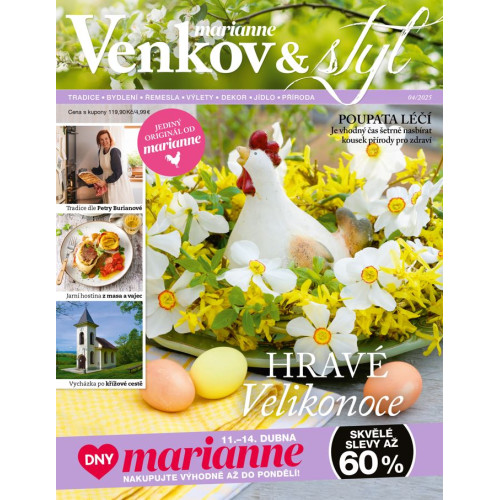

marianne.cz